در سنوات اخیر، فناوری اطلاعات با سرعت شگفتانگیزی در حوزههای مختلف، از جمله صنعت بانکداری، تحول ایجاد کرده است. بانکهای ایرانی نیز در این راستا پیشرفتهای چشمگیری داشتهاند. از جمله مفاهیمی که بهتازگی در این زمینه مطرح شده، گذر از بانکداری متمرکز (Core Banking) به مفهوم بانکداری بدون هسته (Coreless Banking) است.

بانکداری در ایران از بیش از سه دهه پیش، با معرفی سیستمهای اتوماسیون اداری و مکانیزهسازی فرایندها آغاز به بهرهگیری از فناوریهای نوین کرد. در ابتدا، این فناوریها بیشتر روی خودکارسازی عملیات داخلی و بعد از آن به خدمات ارائهشده به مشتری متمرکز بودند. با گذر زمان، پیشرفت تکنولوژی و ایجاد شبکه بین بانکی شتاب، بانکها شروع به استفاده از سیستمهای جامعتری کردند که قادر به ادغام خدمات مختلف بانکی در یک پلتفرم واحد تحت عنوان Core Banking یا بانکداری متمرکز بود.

بانکداری متمرکز به بانکها اجازه تعامل سادهتر و بهتر با شبکه بانکی و زیرساختهای مختلف جامع بانک مرکزی را داد. همچنین مدیریت و کنترل بهتر منابع داخلی و افزایش چشمگیر رضایتمندی مشریان را به ارمغان آورد. در بانکداری متمرکز، حسابهای هر مشتری در هر شعبه دراختیار اوست، سرویسدهی یکپارچه است و امکان دریافت خدمات آنلاین از درگاههای مختلف برای مشتری فراهم. با بهرهگیری از Core Banking در ابتدا برای بانکها وابستگی به سرمایه انسانی کاهش یافت، بسیاری از هزینهها از طرق مختلف کاهش یافت و بهرهوری بالا رفت. امکان مدیریت بهتر ریسک و تطابق با مقررات بانکی ایجاد شد. قابلیت انعطاف و مقایسپذیری بانکها در ارائه خدمات توسعه و درنهایت سرعت تولید و ارائه خدمات جدید به مشتری ارتقا یافت.

اما بعد از گذشت زمان، خدمات بانکی و نیاز مشتریان پیچیدهتر و گستردهتر شد. از یکسو رقابت شدید بین بانکها ایجاد شد و فینتکها ظهور کردند. از سوی دیگر، سامانههای زیرساختی کشوری بانک مرکزی متعدد شد و ارائه خدمات آنلاین افزایش یافت. نتیجه این موارد، این بود که سامانههای بانکداری متمرکز بانکها، بزرگتر و بزرگتر و لختتر و لختتر شدند. درحال حاضر هم بسیاری از موارد اشارهشده چون سرعت تولید خدمات و کاهش هزینهها که زمانی جزو مطرحترین ارزشهای بانکداری متمرکز بود رخت بربسته و حتی به پاشنه آشیل آن تبدیل شده است.

در این شرایط، معماری سامانههای بانکداری متمرکز، سنگین و تغییر و توسعه آنها سخت شده است. هزینه نگهداری آنها بالا رفته و ادغامشان با فناوریهای نوین و نوظهور نیز پیچیده شده است. سامانههای بانکداری متمرکز، تبدیل به ابرسامانههای حجیم و دستوپاگیر شده که ایجاد تغیرات در آنها علاوهبر کندی و سختی با ریسک ناسازگاری و بروز ایرادات پیشبینینشده در بخشهای مختلف همراه شده است. بنابراین انعطافپذیری سابق خود را از دست داده و بسیار به زیرساختهای نرمافزاری، سختافزاری و فیزیکی خاص و ویژهای نیز متکی شدهاند.

شرایط فعلی، بانکها را ناچار به چارهاندیشی میکند. اینکه ایجاد تغییر در این معماری تمرکزگرا را Coreless بنامیم یا بدون ایجاد چنین مفهومی سعی بر کاهش وابستگی به Core کنیم. حتی اینکه نگاه مینیمالیسم به Core را جایگزین نگاه ماکسیمالیسم کنیم، در اصل ماجرا تفاوتی ایجاد نمیکند. بسیاری از بانکهای ایرانی بدون نامگذاری Coreless، در عمل و با توجه به سطح بلوغ دیجیتالی خود اقداماتی را انجام داده یا دردست انجام دارند که نتیجه آن کاهش تدریجی وابستگی به Core و تحقق Coreless banking خواهد بود.

در نگاه Coreless Banking، هسته فعلی Coreها در قالب یک یا چند میکروسرویس و محدود به مواردی از جمله حسابها و تراکنشها خواهد بود و سایر سرویسها از آن زدوده میشود. همچنین این هسته مرکزی حداقلی نیز با تکنولوژیهای روز، از جمله معماری ابری قابل بازطراحی و توزیعپذیری است که البته این موضوع میتواند آخرین اقدام باشد. Coreless Banking یک مدل نوآورانه در صنعت بانکداری است که با استفاده از تکنولوژیهای دیجیتالی، بر پایه فرایندهای ابری و میکروسرویسها، تمرکز را از سیستمهای متمرکز سنتی بهسمت ساختارهای منعطفتر و قابل توسعهتر میبرد.

این مدل به بانکها امکان میدهد تا خدمات خود را سریعتر و با هزینه کمتر به بازار عرضه کنند، بهطوریکه میتوانند بهسرعت به تغییرات بازار و نیازهای مشتریان پاسخ دهند. در این فرایند، در نگاه کلان، عمده پروژههایی که بر محوریت فناوریهای نوظهور مانند خدمات مبتنیبر API، بانکداری باز، زیرساخت ابری، مدیریت کلان دادهها، تحلیل دادهها، استراتژیهای اجرایی و نگهداری مانند DevOps، CICD و… که در سالهای اخیر در بانکها پیادهسازی شدهاند، در چارچوب Coreless Banking قابل بازتعریف هستند ولی لازم است تا در قالب یک معماری هدفمند و کلاننگر منسجم و همگرا شوند. برای ایجاد سیستمهایی با توانایی افزایش و کاهش مقیاس بهصورت انعطافپذیر و سریع، در معماری Coreless تاکید ویژهای بر توزیع ماژولهای بانکداری یا همان جنبههای مختلف کسبوکار بهصورت میکروسرویس بر فضای ابری است، زیرا میکروسرویسها به بانکها امکان میدهند تا اجزای مختلف سیستم را بدون تاثیر بر کل سیستم، بهروزرسانی و مدیریت کنند و فضای ابری نیز افزایش و کاهش مقایس در مواقع لزوم را تسهیل و تسریع میکند.

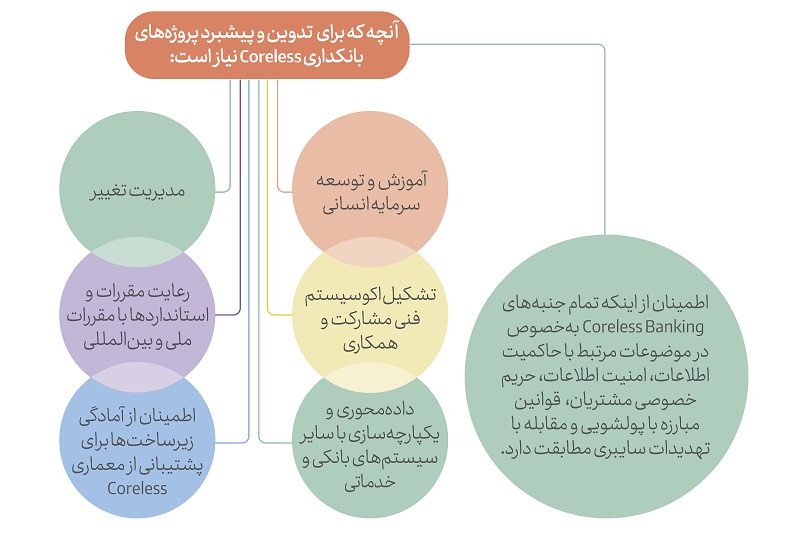

در این مسیر، طبیعتا بهرهگیری از گروههای مختلف تولید نرمافزار، ظرفیت پیمانکاران متعدد و فینتکهای مختلف، گریزناپذیر خواهد بود، بنابراین بانکها برای تدوین و پیشبرد پروژههای بانکداری Coreless لازم است بر چند محور تمرکز کنند:

- ارزیابی و تقویت زیرساختهای فناوری: اطمینان از آمادگی زیرساختها برای پشتیبانی از معماری Coreless

- تشکیل اکوسیستم فنی مشارکت و همکاری: ایجاد شبکهای از پیمانکاران، فینتکها، استارتآپها، تامینکنندگان زیرساخت و… جهت تسریع تولید و توزیعپذیری میکروسرویسها

- توسعه مهارتها و تخصصهای لازم: آموزش و توسعه سرمایه انسانی برای مواجهه با چالشهای جدید فناوری

- مدیریت تغییر: تدوین برنامههایی برای همراهسازی کارکنان و مشتریان با نیازهای جدید و تغییرات و نوآوریهای روز

- رعایت مقررات و استانداردها: اطمینان از اینکه تمام جنبههای Coreless Banking با مقررات ملی و بینالمللی بهخصوص در موضوعات مرتبط با حاکمیت اطلاعات، امنیت اطلاعات، حریم خصوصی مشتریان و قوانین مبارزه با پولشویی و مقابله با تهدیدات سایبری مطابقت دارد.

- دادهمحوری و یکپارچهسازی: انتقال بیدرنگ دادهها از سیستمهای قدیمی به معماری Coreless، یکپارچهسازی با سایر سیستمهای بانکی و خدماتی، بهرهبرداری از تحلیل دادهها و نتایج آن در میکروسرویسها

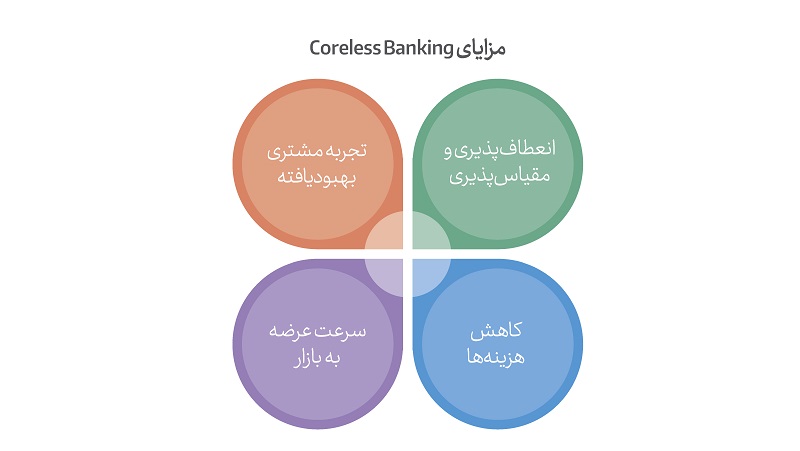

به این ترتیب با حرکت بهسوی Coreless Banking مزایای متعددی برای بانکها به ارمغان میآید که میتوان به موارد زیر اشاره کرد:

- انعطاف و مقیاسپذیری: سیستمهای Coreless قادر به سازگاری سریع با تغییرات بازار و توسعه خدمات جدید هستند.

- کاهش هزینهها: با کاهش نیاز به نگهداری سیستمهای سنتی و سختافزارهای گرانقیمت، هزینههای عملیاتی کاهش و بهرهوری افزایش مییابد.

- سرعت عرضه به بازار: توسعه و عرضه سریعتر محصولات جدید به بازار

- تجربه مشتری بهبودیافته: ارائه خدمات شخصیسازیشده و بیدرنگ براساس دادهها به مشتریان

باید به این موضوع توجه کرد که حرکت بهسمت Coreless باید بهنحوی باشد که دلایل وجودی Coreless را پوشش دهد. به عبارت دیگر، در معماری کلان و پروژههای Coreless، باید نوآوری و بهرهمندی از فناوریهای نوین، تمرکز بر نیازها و تجربه مشتری، سرعت عمل، انعطاف و مقایسپذیری، هدف قرار گرفته و درعین حال حفظ امنیت و رعایت مقررات نیز تضمین شود. بانکها نیز با برنامهریزی دقیق، سرمایهگذاری در فناوریهای نوین و تطبیق با استانداردهای جهانی میتوانند در این مسیر موفق عمل کنند و به نوآوری و کارایی بیشتر در خدمترسانی به مشتریان دست یابند.

حرکت بهسمت Coreless Banking یک فرایند پیچیده و چندبعدی است که نیازمند برنامهریزی دقیق، سرمایهگذاریهای استراتژیک و همکاریهای معنادار بین بخشهای مختلف یک بانک و نیز با اکوسیستم بانکی است. بانکهای ایرانی باید بهصورت مداوم، وضعیت فعلی خود را با استانداردهای جهانی مقایسه کرده و برای رفع فاصلهها و کاستیها، استراتژیهای موثری را پیادهسازی کنند. در این مسیر، بانکها با چالشهای متعددی روبهرو هستند که میتوان به این موارد اشاره کرد:

- تغییرات فرهنگ سازمانی: اصولا بانکداری مبتنیبر Core در بانکها بهعنوان یک تابو از دستاوردهای اساسی سنوات اخیر بانکها محسوب شده و گذار از آن مقاومت بسیاری را در سازمان رقم میزند.

- نیاز به سرمایهگذاری اولیه: هزینههای مرتبط با تغییر زیرساختها و آموزش فناوریهای نوین به کارمندان

- مسائل امنیتی: افزایش نیاز به راهکارهای امنیتی پیشرفته بهدلیل تعدد میکروسرویسها، استفاده گسترده از دادهها و سیستمهای ابری و همکاری با پیمانکاران و فینتکهای متعدد

- پیچیدگیهای فنی و مدیریتی: مدیریت میکروسرویسها و خدمات ابری نیازمند دانش فنی و مدیریتی بالا و معماری صحیح است. در غیر این صورت، این موضوع کلافی سردرگم از سامانهها و زیرساختهای پراکنده را ایجاد خواهد کرد.

در بانک کشاورزی نیز در قالب طرح تحول دیجیتال بانک و به همت شرکت گسترش فناوریهای نوین بهعنوان بازوی فناوری، در پلتفرم باران، معماری میکروسرویس و مایکروفرانت، مبتنیبر زیرساخت ابری و فرایندهای اجرایی و نگهداری آن شامل DevOps و CICD پیادهسازی و تجربه شد. از ثمرات آن نیز احراز هویت و افتتاح حساب غیرحضوری است. در این پلتفرم، از مشارکت بخش خصوصی در فرایندهای احراز هویت بهصورت مبتنیبر API و SaaS نیز استفاده شد که برای بانک کشاورزی تجربهای جدید و موفق بود. در آینده، نتایج حاصلشده، در سایر خدمات استفاده خواهد شد که میتوانند آغاز راه معماری Coreless Banking در این بانک باشد.

همچنین این بانک با توجه به اینکه از پیشگامان ارائه خدمات مبتنیبر API و بانکدری باز بوده و دارای زیرساخت مناسبی جهت تعامل با فینتکها، استارتآپها و پیمانکاران مختلف است. با این شرایط، تدوین طرح جامع Coreless Banking در بانک کشاورزی، موجب گسترش و جهش توانمندیهای بانک در ارائه محصولات و خدمات مشارکتی با اکوسیستم بانکی کشور خواهد شد.

جمعبندی آنکه پیادهسازی و نگهداری یک سیستم Coreless Banking موفق نیازمند سرمایهگذاری، توجه به جزئیات فنی، برنامهریزی دقیق، استراتژیهای اجرایی موثر، تابوشکنی و تغییر فرهنگ سازمانی و تعامل مستمر با مشتریان است.

نویسنده: سامان ذاکرزاده، معاون سیاستگذاری و توسعه فناوریهای نوین اداره فناوری اطلاعات بانک کشاورزی