کسبوکارها از گذشته تا به امروز، محصولات و خدمات خود را به دو روش فروش نقدی و فروش اقساطی به مردم ارائه کردهاند. آنها خیلی زود به این نتیجه رسیدند که اگر خدمات خود را تنها بهصورت نقدی بفروشند، رقیبان با ارائه خدمات اقساطی و اعتباری، بخش بزرگی از بازار را به دست میگیرند. با این وجود، کسبوکارهایی که خدمات خود را بهصورت اقساطی و اعتباری در اختیار مشتریان میگذارند با ریسک عدم وصول مطالبات خود مواجه هستند. به عبارت دیگر، این کسبوکارها در صورت عدم وصول تضامینی که از مشتریان خود دریافت کردهاند با ریسک اعتباری روبهرو خواهند شد که میتواند کسبوکار را دچار مشکلات جدی کند.

برای حل این مسئله، کسبوکارها باید از روشهای صحیح و کارآمد که با علم به سطح ریسک هر مشتری به وجود میآید، استفاده کنند. به این ترتیب، به فروش اقساطی و اعتباری محصولات و خدمات خود به مشتریانی که احتمال بازپرداخت تعهداتشان بالاتر است میپردازند تا ریسک اعتباری کسبوکار خود را مدیریت کنند. درواقع اعتبارسنجی ابزاری است که کسبوکارها با بهرهبردن از آن میتوانند از بروز مطالبات معوق پیشگیری کنند و حجم فروش خود را افزایش دهند.

چیستی اعتبارسنجی

میدانیم که موسسات اعتباری که بانکها رکن اساسی آن شناخته میشوند، نقش اصلی اعطای اعتبار به مشتریان را ایفا میکنند. بانکها برای شناخت مشتریان، پاسخگویی به نیازمندیها و ارائه خدمات مالی مناسب از جمله اعطای تسهیلات به آنها، نیازمند شناسایی دقیق ویژگیهای اعتباری متقاضیان وام هستند. واضح است که بانکها در این مسیر همانند کسبوکارهای دیگر در طول حیات خود با ریسکهایی همچون ریسک اعتباری مواجه میشوند که باید با آن مقابله کنند.

تعریفی كه كميته بال سويس (Basel Committee on Banking Supervision) از ریسک اعتباری ارائه میدهد به این شرح است:

«ريسک اعتباری عبارت است از امکان بالقوه اینکه قرضگیرنده از بانک یا از طرف حساب وی، در اجرای تعهدات خود در مدت مشخصی ناتوان شود.»

درواقع بانکها نیازمند بررسی کامل ابعاد کیفی و کمی متقاضیان دریافت اعتبار هستند تا از این راه، ارزیابی کاملی از توان بازپرداخت آنها به عمل آورند. این بررسیها را بهطور عام، اعتبارسنجی میگویند. بهصورت کلی، اعتبارسنجی یعنی شناخت مشتریان و سنجیدن ظرفیت آنها در استفاده از منابع بنگاههای اقتصادی دیگر از جمله بانکها و موسسات تامین مالی.

درواقع اعتبارسنجی از اطلاعات وضعیت گذشته و جاری مشتریان استفاده میکند تا رفتار اعتباری آنها را در آینده پیشبینی و همچنین ریسک اعتباری آنها را تعیین کند. این پیشبینی بر پایه اطلاعات هویتی، سکونتی، شغلی و بررسی سوابق رفتار مالی مشتریان انجام میشود.

بنابراین، کسبوکارهایی که از اعتبارسنجی استفاده میکنند پیش از ارائه اعتبار یا پذیرفتن تضامین، شناخت وسیعی نسبت به وضعیت مشتریان خود پیدا کردهاند و از سابقه خوشحسابی یا بدحسابی آنها در گذشته مطلع میشوند. سپس با علم به سابقه و وضعیت جاری هر مشتری، بههمراه درنظرداشتن سیاستهای کسبوکار، برای اعطای اعتبار تصمیم میگیرند.

بهطور کلی انتظارها از فرایند اعتبارسنجی، پاسخگویی به سه پرسش زیر است:

- کدام مشتری اعتبار دریافت کند؟

- هر مشتری چه میزان اعتبار دریافت کند؟

- استراتژیهای عملیاتی برای افزایش سودآوری سازمان چیست؟

روشهای اعتبارسنجی

تحقیقات زیادی روی مدلهای اعتبارسنجی در بانکها صورت گرفته است. در ابتدا مدلهای اعتبارسنجی بهصورت قضاوتی بودند. اساس کار مدلهای قضاوتی نظرات کارشناسان خبره در حوزه اعتباری بود. در حقیقت کارشناسان با بررسی تقاضانامهها مبتنیبر روشهای زیر، به تصمیمگیری درمورد تایید یا رد درخواستها میپرداختند.

مدل شش C

در این مدل، با ارزیابی شش شاخص اصلی اعتبارگیرنده شامل شخصیت، ظرفیت یا توانایی، سرمایه، شرایط، وثیقه و اهلیت، احتمال عدم بازپرداخت او مورد بررسی قرار میگیرد. اگرچه که بهتازگی، شرایط و ضوابط تسهیلات یا اعتبارات نیز به موارد بالا اضافه شده است.

مدل برنامهریزی برای ارزیابی وام (LAPP)

یکی دیگر از معیارهای ارزیابی، وضعیت اعتباری متقاضی است که در آن نقدینگی، فعالیت، سودآوری، توان بالقوه یا پتانسیل، مورد توجه قرار میگیرد.

مدل پنج P

این معیار شامل اجزایی مانند اشخاص، محصولات یا خدمات، حمایت، پرداختها، راهبرد یا چشمانداز آینده برای ارزیابی و بررسی است. پس از آن، مدلهای مبتنیبر تکنیکهای آماری و دادهکاوی در اعتبارسنجی مطرح شدند. دلیل این موضوع این بود که استفاده از روش قضاوتی در اعتبارسنجی، علاوهبر خطا به زمان زیادی نیاز داشت.

بنابراین مدلهای آماری با تحلیل و بررسی اطلاعات گذشته، جایگزین مدلهای قضاوتی شدند. این مدلها سعی در یافتن نظم و روابط موجود بین متغیرهای اعتبارسنجی و رفتار اعتباری مشتری میکنند. از جمله مدلهای آماری، روشهای پارامتریک و ناپارامتریک است. روشهای پارامتریک مثل پروبیت، لاجیت (رگرسیون لجستیک) و تحلیل تمایزی بودند که از چندین دهه پیش در اعتبارسنجی استفاده میشدند.

با استفاده از روشهای ناپارامتریک و دادهکاوی مثل درخت تصمیم، شبکههای عصبی و سیستمهای خبره نیز میتوان با شناسایی ویژگیهای مشتریان و تفکیک آنها به گروههای خوب و بد، به اعتبارسنجی پرداخت. این ویژگیها با توصیف مشخصات مشتریان بانکها، طبقه آنها را در اعتبارسنجی مشخص میکنند. درخت تصمیم بهعنوان یکی از تکنیکهای دادهکاوی با قابلیت فهم بالا و سرعت مناسب در یادگیری الگو، برای طبقهبندی مشتریان در اعتبارسنجی کارکرد فراوان دارد.

درخت تصمیم رفتار جامعه آماری را بهتفکیک مشخصههای هر متغیر، بهخوبی نشان میدهد تا تصمیمگیران بتوانند با اتکا به دادههای در دسترس، نسبت به اتخاذ تصمیم متناسب با استراتژیهای سازمان اقدام کنند.

امتیاز اعتباری

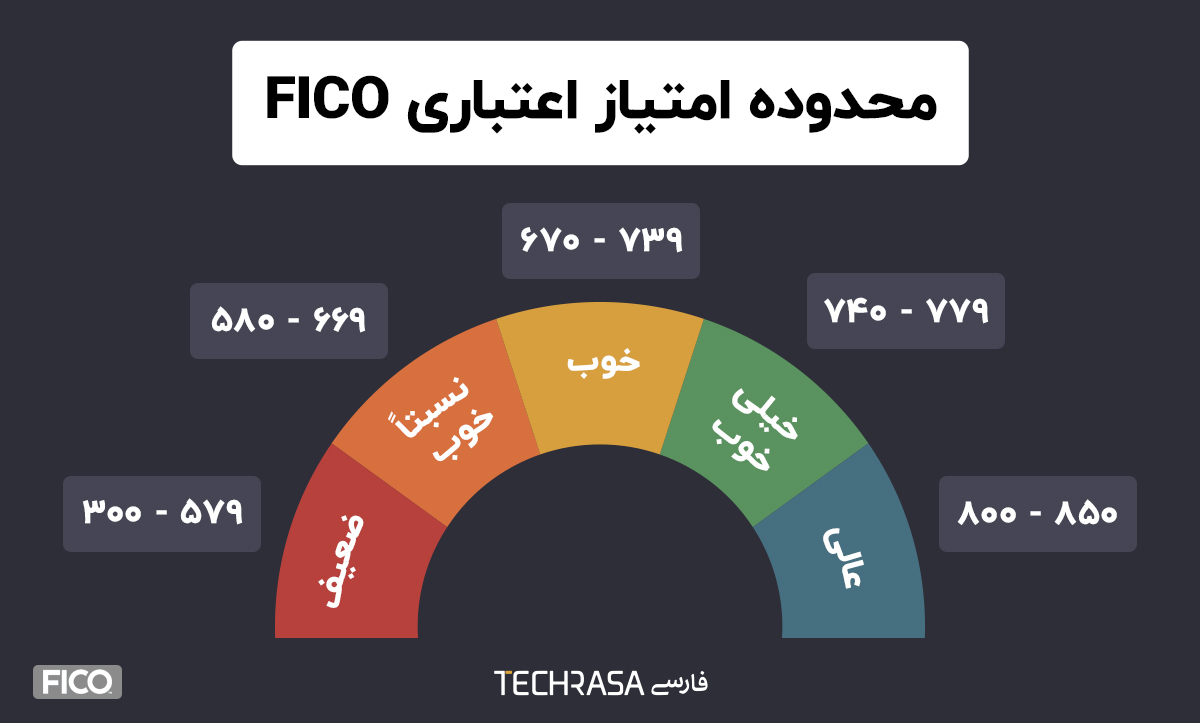

در فرایند اعتبارسنجی از تعریف امتیاز اعتباری برای ارزیابی مشتریان و توانایی بازپرداخت تعهدات مالی آنها استفاده میشود. درواقع امتیاز اعتباری که از طریق تحلیل دقیق مشخصات و ویژگیهای اعتباری مشتری به دست میآید، ارزش اعتباری آن مشتری را به نمایش میگذارد. امتیاز اعتباری در نظام اعتبارسنجی عددی بین ۳۰۰ تا ۸۵۰ (در برخی استانداردها ۳۰۰ تا ۹۰۰) است که اعتبار یک مشتری در عملیات و تراکنشهای نظام مالی را نشان میدهد. هرچه این امتیاز بالاتر باشد، ارائهکنندگان تسهیلات مالی تمایل بیشتری برای پرداخت وام و اعتبارات به این مشتری را خواهند داشت.

نظام امتیاز اعتباری توسط شرکت فایکو (FICO) (Fair, Isaac and Company) به وجود آمد و امروزه توسط بسیاری از موسسات مالی استفاده میشود. درحالیکه هر سازمان اعتبارسنجی، استاندارد خود را برای امتیازات اعتباری تعریف میکند، اما معمولاً بیشتر سازمانها، از میانگین دامنه امتیاز FICO بهره میبرند که به شرح زیر است:

اعتبارسنجی در جهان

سه سازمان گزارشدهی اعتبارسنجی بزرگ جهان، به نامهای اکوئیفاکس (Equifax)، ترانسیونیون (TransUnion) و اکسپریان (Experian) در ایالات متحده آمریکا قرار دارد که تاریخچه اعتباری افراد را گزارش، بهروزرسانی و ذخیره میکنند. تفاوتهایی در اطلاعات جمعآوریشده توسط این سه مرکز اعتبارسنجی وجود دارد اما بهطور معمول در هنگام محاسبه امتیاز اعتباری پنج مولفه اصلی ارزیابی میشوند:

- تاریخچه پرداختها

- مبلغ کل بدهی مشتری در نظام مالی

- طول تاریخچه اعتباری مشتری

- انواع اعتبارات مشتری (ترکیبی از وامها و اعتبارات مختلف)

- اعتبارات جدید مشتری

نظام اعتبارسنجی و سیستم امتیاز اعتباری تنها در ایالات متحده وجود ندارد. در بسیاری از کشورهای جهان از جمله ایران، سیستمهای مشابهی با عملکرد اصلی یکسان برای محاسبه امتیازات اعتباری ایجاد شده است. به این معنا که در سایر کشورها نیز به ارزیابی توانایی مشتریان در انجام تعهدات مالی پرداخته خواهد شد اما برخی از متغیرهای تأثیرگذار مورد بررسی متفاوت است.

اعتبارسنجی در ایران

در ایران اعتبارسنجی سابقه طولانی ندارد. پیش از انقلاب در ایران، بانکها برای تعیین اعتبار یک مشتری، علاوهبر واحد نسبتا مجهزی که برای تحقیق و تمرکز اطلاعات درمورد اعتبار مشتریان داشتند، از اطلاعات سایر بانکها بهخصوص بانک مرکزی استفاده میکردند. تمامی اطلاعات در این مورد در کانون بانکها تجمیع شده و بانکهای عضو، بهسرعت اطلاعات جامع و صحیح مشتریان خود را به دست میآورند.

علاوهبر این، در آن زمان در کانون بانکها یک لیست سیاه وجود داشت که در صورت معوقشدن بدهیهای یک مشتری، نام و مشخصات او برای درج در این لیست، به کانون بانکها ارسال میشد. کانون بانکها نیز طی اعلامیهای سایر بانکهای عضو را از نام مشتریان بدحساب آگاه میکرد. پس از آنکه هر مشتری بدهیهای خود را بازپرداخت میکرد، این امر توسط بانک مربوطه به کانون بانکها اطلاع داده میشد تا مشتری از لیست سیاه خارج شده و بانکهای عضو نیز از پرداخت بدهیهای آن مشتری آگاه شوند.

در چند سال گذشته اعتبارسنجی در ایران چه تغییری کرده است؟

در چند سال گذشته استفاده از اعتبارسنجی در ایران جدیتر شده و بانکها، موسسات مالی و فینتکها برای بررسی میزان اعتبار افراد از اعتبارسنجی استفاده میکنند. دلیل این تغییر این بود که در فرایند سنتی اعتبارسنجی که بهصورت تشکیل پرونده و ارزیابی توسط کارشناس انجام میشد، اشکالاتی وجود داشت که از آن جمله میتوان به زمانبربودن ارزیابی، قضاوت شخصی کارشناس، خطای فردی، هزینههای ثابت و متغیر سرمایه انسانی اشاره کرد. با توجه به این موارد، نیاز به یک فرایند اعتبارسنجی سیستماتیک مبتنیبر دانش و فناوری روز بهروشنی مشخص است.

امروزه نیز در فرایند اعتبارسنجی، بانکها و موسسات اعتبـاری از معیارهـای متنوعی همانند سوابق مالی افراد، نحوه پرداخت تسهیلات، میزان توانایی مدیریت داراییها و بدهیها وضعیت چکهای برگشتی آنها کـه نشـاندهنـده عملکـرد متقاضـی در گذشته و وضعیت حال مشتری است، استفاده میکنند تا توان اعتباری او را برآورد کنند. لازم به ذکر است که معیارهای اعتبارسنجی باید با توجه به هدف ارائه اعتبار یا حتی اندازه تسهیلات متفاوت باشد.

اعتبارسنجی در ویپاد چگونه است؟

ویپاد، ترابانک پاسارگاد نیز که یک بانک دیجیتال است با بهرهگیری از فناوریهای نوین، خدمات پایه بانکی خود (شامل افتتاح حساب، انتقال وجه، پرداخت قبض و…) و خدمات اختصاصی از جمله تسهیلات (پشتوانه، برآیند، پیشدرآمد) سپرده سرمایهگذاری رویش، انتقال وجه هوشمند و… را بهصورت کاملاً آنلاین و بدون نیاز به مراجعه حضوری ارائه میدهد.

با ارائه مجموعه متنوعی از تسهیلات و اعتبارات به مشتریان و رشد قابل توجه درخواستهای مشتریان به دریافت این محصولات، بررسی اهلیت مشتری با هدف کاهش ریسک و نرخ نکول تسهیلات دهنده اهمیت بیشتری پیدا کرده است. به همین دلیل، دستیابی به این اهداف و بهعنوان اقدام پیشگیرانه، سیستم اعتبارسنجی همزمان با ارائه تسهیلات طراحی شد. سیستم اعتبارسنجی ویپاد از طریق هسته یا الگوریتم اصلی اعتبارسنجی که دربرگیرنده مجموعهای از سرویسهای مختلفی است که برای بررسی دو رویکرد توانایی و تمایل مشتری به بازپرداخت بدهی (اقساط) طراحی شده است. هر یک از این سرویسها رفتاری از مشتری را مورد ارزیابی قرار داده و در نهایت در قالب گزارش جامع، اعتبارسنجی ارائه میشود.

نحوه اعتبارسنجی در ویپاد

در سیستم اعتبارسنجی بهمنظور ارزیابی سابقه و رفتار مشتریان حقیقی نیاز به اطلاعات و دادههایی از آنها است. این اطلاعات در قالب شاخصهایی که براساس تحقیقات روی مدلها و الگوهای اعتبارسنجی در داخل و خارج کشور بهدست آمده، ارائه شده است. شاخصهای مذکور به گروههای اطلاعاتی مختلفی دستهبندی شدهاند. از جمله:

- وضعیت فعلی بدهکاری مشتریان در بانکها و موسسات مالی

- سوابق و رفتار مالی مشتریان در ویپاد و سایر موسسات مالی و اعتباری

- میزان کارکرد حساب و فعالیتهای مالی و غیرمالی مشتریان در ویپاد

- اطلاعات تکمیلی از مشتری بر پایه خوداظهاری

بخشی از این اطلاعات و دادهها بیرونی هستند و از سامانههایی همچون سمات (سامانه متمرکز الکترونیکی اطلاعات و تسهیلات و تعهدات)، سامانه چک صیاد (پیگیری مبادلات چک بانک ملی ایران)، مکنا (مرکز کنترل و نظارت اعتبارات) و شرکت مشاوره رتبهبندی اعتباری ایران دریافت میشود و بخشی از دادهها نیز از رفتار مشتریان ایجاد شده است. دادههای بهدستآمده از نحوه بازپرداخت تسهیلات توسط مشتریان، کارکرد حساب و میزان فعالیتهای مالی و غیرمالی آنها در ویپاد میتواند به شناخت هرچه بهتر و بیشتر مشتریان خوشحساب و بدحساب و در نهایت کاهش ریسک و میزان نکول کمک کند.

اما هسته اصلی اعتبارسنجی ویپاد همچنان درحال کامل شدن است و بهمرور زمان سرویسهای جدیدی که از سایر اطلاعات مشتریان ویپاد همچون اطلاعات پایه و هویتی آنها بهدست میآید، به این هسته اضافه خواهند شد.

نویسنده: نسترن همتینژاد، کارشناس توسعه کسبوکار بانکداری نوین داتین

منبع: تکراسا